Ελεύθεροι επαγγελματίες: Όλες οι αλλαγές στη φορολόγηση – Τι θα γίνει με την κατώτατη αμοιβή

Ποιους συμφέρει και ποιους όχι - Πρώτο βήμα για την κατάργηση τέλους επιτηδεύματος, τεκμηρίων και μείωση φορολογικών συντελεστών - Περιθώρια για διορθώσεις και αλλαγές μέχρι την ψήφιση του νόμου | ΤΩΝ ΚΩΣΤΗ ΠΛΑΝΤΖΟΥ ΚΑΙ ΣΤΕΛΙΟΥ ΚΡΑΛΟΓΛΟΥ

Με την τακτική «καρότο και μαστίγιο» επιχειρεί η κυβέρνηση να κλείσει τα παράθυρα φοροδιαφυγής. Το 2024 θα είναι μεταβατική χρονιά: Φέρνει ανατροπή στο καθεστώς φορολόγησης των ελεύθερων επαγγελματιών, νέα μέτρα ελέγχου των συναλλαγών, αλλά και μείωση του τέλους επιτηδεύματος κατά 50%, με προοπτική να αποφέρουν τουλάχιστον 600 εκατ. ευρώ επιπλέον στα κρατικά ταμεία.

Οποιαδήποτε υπέρβαση από τον στόχο αυτόν, όμως, θα επιτρέψει την ολική κατάργηση του τέλους επιτηδεύματος, των τεκμηρίων διαβίωσης, αλλά και τη μείωση των υψηλών συντελεστών φορολογίας φυσικών προσώπων (44% σήμερα) από το 2025 και μετά.

Το εγχείρημα στηρίζεται στο νέο σύστημα «ελάχιστης αμοιβής» που ξεκινά να ισχύει από τα φετινά εισοδήματα και επιβάλλει στους αυτοαπασχολούμενους (όχι αγρότες) να φορολογηθούν το 2024 για ελάχιστο τεκμαρτό φορολογητέο εισόδημα από 3.600 έως 50.000 ευρώ τον χρόνο. Θεωρητικά έχει ως βάση τα 10.920 ευρώ, αλλά αυτό ισχύει μόνο για όσους έχουν κλείσει έξι έτη στο επάγγελμα (έναρξη το 2017).

Αν έκαναν πρώτη έναρξη αργότερα, για τα πρώτα πέντε χρόνια θα είναι μικρότερο ή μηδενικό, ενώ αν έχουν από επτά και πάνω (έναρξη πριν από το 2016) αυξάνεται σε 12.012-14.196 ευρώ τον χρόνο. Το ποσό αυτό μπορεί να αυξομειώνεται ανάλογα με οικονομικά ή κοινωνικά κριτήρια, αλλά όχι πάνω από 50.000 ευρώ.

Τι σημαίνει πρακτικά αυτό;

1 Μπαίνει φρένο σε όσους κάθε χρόνο δήλωναν κατά σύστημα ζημίες ή εισοδήματα πείνας (κάτω από όσα βγάζει ένας απλός υπάλληλος). Το ελάχιστο τεκμαρτό φορολογητέο εισόδημα των αυτοαπασχολουμένων, ελεύθερων επαγγελματιών και εμπόρων ανεβαίνει μέχρι 10.920-14.196 ευρώ για 8 στους 10 επαγγελματίες που δηλώνουν κάτω από το όριο αυτό ή έως και στα 50.000 σε ειδικές περιπτώσεις.

2 Για τη συντριπτική πλειονότητα των αυτοαπασχολουμένων, ελεύθερων επαγγελματιών και εμπόρων, πάντως, η χασούρα φαίνεται να μην ξεπερνά τα 300-500 ευρώ. Και αυτό διότι, σε συνδυασμό με την άμεση έκπτωση 50% στο τέλος επιτηδεύματος:

■ Χαμένοι βγαίνουν τέσσερις στους πέντε επαγγελματίες που δήλωναν ότι βγάζουν από το επάγγελμά τους λιγότερα από 9.000 ευρώ ετησίως. Κι αυτό γιατί θα κληθούν να πληρώσουν έως 939 ευρώ επιπλέον φόρο εισοδήματος. Ενώ θα χάσουν και κάποια κοινωνικά επιδόματα πρόνοιας που λάμβαναν λόγω των εισοδημάτων πείνας που δήλωναν.

■ Αν δήλωσαν φέτος ετήσιο καθαρό φορολογητέο εισόδημα 7.000 ευρώ, πλήρωσαν φόρο 1.280 ευρώ (630 ευρώ με συντελεστή 9% και 650 ευρώ για τέλος επιτηδεύματος). Αν το 2024 φορολογηθούν για τεκμαρτό εισόδημα 10.920 ευρώ, θα πληρώσουν 1.427 ευρώ φόρο (δηλαδή 1.102 ευρώ φόρο εισοδήματος και 325 ευρώ για τέλος επιτηδεύματος). Η επιβάρυνση δεν ξεπερνά τα 147 ευρώ.

■ Οσοι δηλώνουν 50.000 ευρώ δεν θα πληρώνουν πλέον 14.550 ευρώ, αλλά 325 ευρώ λιγότερα.

Γκρίζες ζώνες

Στο οικονομικό επιτελείο αναγνωρίζουν πως «δεν είναι όλοι οι ελεύθεροι επαγγελματίες το ίδιο». Και για τον λόγο αυτόν, ένας στους πέντε θα δει ελάφρυνση (560 ευρώ κατά μέσο όρο για 138.000 από τους 735.000 φορολογουμένους) ενώ 124.000 θα πληρώσουν τα ίδια με φέτος. Για να ξεχωρίσει η ήρα από το στάρι, μέχρι την ψήφιση του νομοσχεδίου θα απαιτηθούν διευκρινίσεις και διορθώσεις για μια σειρά από περιπτώσεις, προκειμένου να προληφθούν ακραίες επιβαρύνσεις ή αδικίες.

Για παράδειγμα:

■ Το νέο σύστημα αφορά φυσικά πρόσωπα και όχι εταιρείες. Ωστόσο δίνει έτσι κίνητρο να ανοίξουν πολλοί μονοπρόσωπες ΕΠΕ ή ΙΚΕ για να φορολογούνται ως νομικά πρόσωπα, αντί για φυσικά. Εξετάζεται αν υπάρχει ανάγκη να φορολογηθούν τελικά και οι μονοπρόσωπες ή ΙΚΕ με το τεκμαρτό σύστημα.

■ Οι προσαυξήσεις με βάση τις τριετίες φαντάζουν λογικές ίσως, όπως αντίστοιχα και οι μειώσεις ή απαλλαγές για τους νέους στο επάγγελμα. Αν όμως σε κάποια επαγγέλματα η παλαιότητα είναι πλεονέκτημα (λόγω εδραιωμένης πελατείας δεκαετιών), πολλοί ηλικιωμένοι κρατιούνται στο επάγγελμα απλώς και μόνο μέχρι να βγουν σε σύνταξη (π.χ. τεχνίτες, υδραυλικοί, έμποροι ρούχων, παντοπωλεία κ.λπ.) χωρίς να έχουν την πελατεία ή τις αντοχές που είχαν κάποτε για να αυξάνουν την κερδοφορία τους.

■ Το τεκμήριο δεν θα ισχύει για μισθωτούς που ασκούν παράλληλα και ελεύθερο επάγγελμα, εφόσον από τον μισθό τους υπερκαλύπτουν το ελάχιστο επιχειρηματικό φορολογητέο εισόδημα που τους αντιστοιχεί. Πρέπει να ξεκαθαριστεί αν θα ισχύσει το ίδιο και για όσους δεν είναι μισθωτοί αλλά συνταξιούχοι που εργάζονται ή αν έχουν άλλα δηλωμένα εισοδήματα (π.χ. από ενοίκια, μερίσματα κ.λπ.) με τα οποία υπερκαλύπτουν τις ανάγκες διαβίωσης και δεν είναι αναγκασμένοι να βγάζουν 10.920 ευρώ από το ελεύθερο επάγγελμα για να ζήσουν οι ίδιοι και οι οικογένειές τους.

■ Το τεκμαρτό εισόδημα θα είναι μαχητό, αν το πραγματικό εισόδημα είναι χαμηλότερο. Για να μη μείνει κενό γράμμα, όμως, η τελική διάταξη πρέπει να αποσαφηνίζει με ποια διαδικασία ή έλεγχο η Εφορία θα απαλλάσσει τον φορολογούμενο (π.χ. λόγω κρίσης στον κλάδο, πτώσης εμπορικότητας, τεχνικών εργασιών σε μια περιοχή, καιρικών φαινομένων, διεθνών γεγονότων κ.ά.).

■ Το ελάχιστο τεκμαρτό εισόδημα των 10.920 ευρώ μπορεί να «απογειώνεται» (ή να διπλασιάζεται και έως στα 50.000 ευρώ) λόγω πολύ αυξημένου τζίρου εν συγκρίσει με τον μέσο όρο του κλάδου (βάσει ΚΑΔ). Συνεπώς πρέπει το κρίσιμο στοιχείο αυτό να δημοσιοποιείται ώστε να γνωρίζει εκ των προτέρων ο φορολογούμενος για ποιο τεκμαρτό εισόδημα θα φορολογηθεί.

Πώς θα ελέγχεται το ταμείο της επιχείρησης

Το τεκμαρτό σύστημα φορολόγησης επεβλήθη ως μέτρο «άμεσης απόδοσης» από την κυβέρνηση μέχρι να λειτουργήσουν και να φέρουν αποτελέσματα όλα τα άλλα συστήματα ελέγχων κατά της φοροδιαφυγής, τα οποία εισάγει το ίδιο νομοσχέδιο. Στην πράξη, προσπαθεί να αντιμετωπίσει το πρόβλημα της φάμπρικας δήλωσης εξόδων, με τα οποία οι επιτήδειοι μειώνουν κατά βούληση τα καθαρά κέρδη τους (από 60% έως 90% κατά μέσο όρο σε ολόκληρους κλάδους επαγγελματιών), ακόμα κι αν με τα νέα συστήματα αποκαλυφθούν τα πλήρη έσοδα που έχουν από το επάγγελμά τους!

Για τον σκοπό αυτόν, όμως, στο νομοσχέδιο περιλαμβάνονται δραστικά μέτρα κατά της φοροδιαφυγής, όπως η υποχρεωτική ανάρτηση όλων των εσόδων και δαπανών στο MyDΑΤΑ εντός του 2024, η απαγόρευση χρήσης μετρητών στις αγοραπωλησίες ακινήτων και η υποχρέωση να καταβάλλεται το τίμημα αποκλειστικά με τραπεζικά μέσα πληρωμής.

Προβλέπονται δε αύξηση του προστίμου για χρήση μετρητών σε συναλλαγές άνω των 500 ευρώ σε ποσό διπλάσιο της συναλλαγής, καταβολή της πλειονότητας των κοινωνικών επιδομάτων μέσω χρεωστικών καρτών, αλλά και ρύθμιση της αγοράς των βραχυχρόνιων μισθώσεων.

Ειδικότερα:

■ Τσουχτερή ποινή για συναλλαγές με μετρητά: Σήμερα το πρόστιμο για αγορές αξίας πάνω από 500 ευρώ με μετρητά είναι 100 ευρώ, αλλά με το νομοσχέδιο αλλάζει. Θα είναι διπλάσιο της άξιας της χρηματικής συναλλαγής, κάτι που σίγουρα δεν ευνοεί πληρωμές με ζεστό και ίσως μαύρο χρήμα.

■ Πρόστιμα από 10.000 ευρώ για αγορές ακινήτων με μετρητά: Τσουχτερά πρόστιμα περιμένουν όσους αγοράζουν ακίνητα με μετρητά (για οποιοδήποτε μέρος του τιμήματος). Από το 2024 συμβόλαιο που καταγράφει προκαταβολή, μερική ή ολική εξόφληση με μετρητά θα είναι άκυρο και θα απαγορεύεται η μεταγραφή του. Οι παραβάτες θα τιμωρούνται με πρόστιμο ίσο με το 10% του τιμήματος που καταβλήθηκε με μετρητά. Και κατ’ ελάχιστον 10.000 και μέχρι 500.000 ευρώ για κάθε παράβαση!

■ Τέρμα τα επιδόματα… στο χέρι: Η πληρωμή της πλειονότητας των κοινωνικών και προνοιακών επιδομάτων (τέκνων, γέννησης, ανεργίας) θα γίνεται μέσω χρεωστικών καρτών. Σε συνδυασμό με τη διασύνδεση των ταμειακών μηχανών με τα POS, το μέτρο αποκλείει τη διοχέτευση των επιδομάτων προς την παραοικονομία.

■ Βαρύ φορτίο για το τρίτο Airbnb: Για έως δύο ακίνητα που διατίθενται σε πλατφόρμα βραχυχρόνιας μίσθωσης δεν αλλάζει τίποτα. Για να μπορέσει, όμως, ο ιδιοκτήτης να πάρει αριθμό (ΑΜΑ) για το τρίτο, θα πρέπει πρώτα να γίνει επιχειρηματίας. Δηλαδή να ανοίξει ηλεκτρονικά βιβλία στο MyDATA για τα ακίνητα που μισθώνει και να πληρώνει ασφαλιστικές εισφορές και ΦΠΑ. Ειδικότερα, με τις ρυθμίσεις που εισάγονται από 1/1/2024:

■ Τέλος διαμονής παρεπιδημούντων: Επεκτείνεται στις βραχυχρόνιες μισθώσεις το τέλος παρεπιδημούντων (0,5 % επί των εσόδων) υπέρ της Tοπικής Aυτοδιοίκησης. Το τέλος παρεπιδημούντων εισπράττεται μέσω ειδικής πλατφόρμας από όλους όσοι δραστηριοποιούνται στον κλάδο, ανεξαρτήτως πλήθους ακινήτων.

■ Ιδιοκτήτες με τρία ακίνητα: Τα φυσικά πρόσωπα που διαθέτουν τρία ή περισσότερα ακίνητα σε βραχυχρόνια μίσθωση υποχρεούνται να κάνουν έναρξη επιχειρηματικής δραστηριότητας (με ανάλογες ασφαλιστικές εισφορές, τέλος επιτηδεύματος και ΦΠΑ από το πρώτο ακίνητο).

■ Τέλος ανθεκτικότητας: Καταργείται ο φόρος διαμονής σε ξενοδοχεία και ενοικιαζόμενα δωμάτια. Αντικαθίσταται από το τέλος ανθεκτικότητας στην κλιματική κρίση, το οποίο θα βαρύνει επιπλέον και τις βραχυχρόνιες μισθώσεις με 1,5 ευρώ την ημέρα. Θα επιβάλλεται μάλιστα σε όλες τις βραχυχρόνιες μισθώσεις, δηλαδή και στις περιπτώσεις όπου ο εκμισθωτής διαθέτει ένα ή δύο ακίνητα.

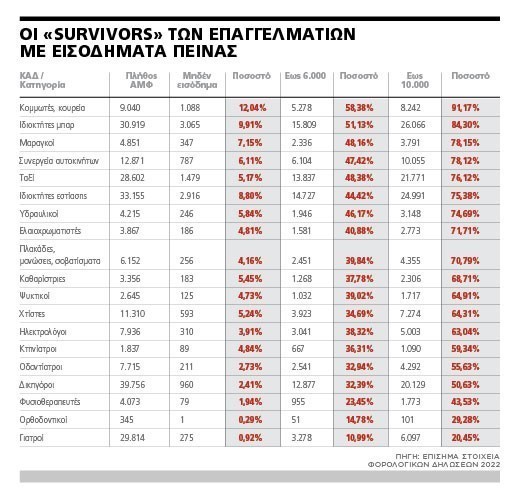

Ποιοι κλάδοι δηλώνουν κάτω από 500 ευρώ τον μήνα και χάνουν επιδόματα

Το χέρι στην τσέπη για να πληρώσουν υψηλότερο φόρο από 90 έως και 777 ευρώ θα κληθούν το 2024 πάνω από δέκα επαγγελματικοί κλάδοι, οι οποίοι στη συντριπτική τους πλειονότητα (τουλάχιστον δύο στους τρεις) δηλώνουν κάθε χρόνο ότι ζουν με «εισοδήματα πείνας», κάτω από 6.000 ευρώ. Με βάση τα στοιχεία των φετινών δηλώσεων Ε1 και Ε3, το… ασανσέρ θα πάρουν τα εισοδήματα 147.000 ελεύθερων επαγγελματιών που εμφάνισαν ετήσιο εισόδημα μικρότερο από 10.000 ευρώ.

Οι κλάδοι που θα επηρεαστούν περισσότερο είναι, μεταξύ άλλων:

■ Κομμωτές και κουρεία: Σε ποσοστό 91,2% δήλωσαν εισόδημα κάτω από 10.000 ευρώ. Από 9.040 ΑΦΜ, ένα στα δέκα (12%) δήλωσε πως δεν είχε ούτε 1 ευρώ κέρδος στην περσινή χρονιά. Ενώ περίπου το 60% εμφάνισε συνολικό εισόδημα κάτω από 6.000 ευρώ.

■ Εκμεταλλευτές μπαρ: Από 30.919 ΑΦΜ το 84% -σταθερά εδώ και 20 χρόνια- δηλώνει κάτω από 10.000 ευρώ εισόδημα. Ενας στους δύο (51,13%) δήλωσε κάτω από 6.000 ευρώ και ένας στους δέκα (9,91%) το «απόλυτο τίποτα» σε κέρδη και φορολογητέο εισόδημα (μηδέν εισόδημα).

■ Από 83.000 μαραγκούς, συνεργεία αυτοκινήτων, ταξί, ιδιοκτήτες εστίασης, υδραυλικούς, ελαιοχρωματιστές, πλακάδες κ.λπ., τρεις στους τέσσερις (70% έως 78% ανά κλάδο) δήλωσαν εισόδημα κάτω των 10.000 ευρώ και ένας στους δύο κάτω από 6.000 ευρώ.

■ Από τους 39.756 δικηγόρους της χώρας οι 20.129 (50,63%) δήλωσαν κάτω από 10.000 ευρώ.

■ Δύο στους τρεις (63-68%) των ψυκτικών, χτιστών, ηλεκτρολόγων και καθαριστριών δήλωσαν ετήσιο εισόδημα κάτω από 6.000 ευρώ.

■ Κάτω από 6.000 ευρώ δήλωσαν επίσης ένας στους τρεις οδοντιάτρους και κτηνίατρους, ένας στους τέσσερις φυσιοθεραπευτές και ένας στους δέκα γιατρούς.

Παράπλευρη απώλεια θα υποστούν όσοι, λόγω υποδήλωσης εισοδημάτων, έπαιρναν συστηματικά όλα τα κοινωνικά και προνοιακά επιδόματα. Λόγω αλλαγής των δικαιούχων θα περισσέψουν 100 εκατ. ευρώ ώστε να ενταχθούν άλλοι δικαιούχοι στη θέση τους, αλλά και να αυξηθούν τα ποσά επιδότησης.

11+1 ερωτήσεις – απαντήσεις για τις βασικές αλλαγές

Πόσους και ποιους αφορά η ελάχιστη επιχειρηματική αμοιβή;

Όλους τους αυτοαπασχολουμένους (φυσικά πρόσωπα), συνολικά 735.000 επαγγελματίες και εμπόρους.

Ποιοι εξαιρούνται;

Αγρότες, μισθωτοί με μπλοκάκι (μέχρι δύο εργοδότες) και νέοι επαγγελματίες κάθε είδους για τα τρία χρόνια από την πρώτη έναρξη εργασιών στην Εφορία.

Πότε θα ισχύει η ελάχιστη αμοιβή;

Αμεσα, στα εισοδήματα του 2023 που θα δηλωθούν το 2024.

Πόση είναι η ελάχιστη αμοιβή;

Ως βάση καθορίζονται τα 10.920 ευρώ ετησίως (780 ευρώ x 14). Για όσους δεν απασχολούν προσωπικό ισχύει:

■ 10.920 ευρώ αν ασκούν επάγγελμα επί έξι έτη

■ 12.012 ευρώ με 7-9 έτη λειτουργίας

■ 13.104 ευρώ αν έχουν 10-12 έτη

■ 14.196 ευρώ αν ξεπερνούν τα 12 έτη στο επάγγελμα.

Προβλέπονται μειώσεις;

α) Για νεοσύστατη επιχειρηματική δραστηριότητα: 100% μείωση τα πρώτα τρία έτη (μηδέν τεκμαρτό)

67% το 4ο έτος (τεκμαρτό εισόδημα 3.600 ευρώ) 33% το 5ο έτος (τεκμαρτό εισόδημα 7.316 ευρώ)

β) Για επαγγελματίες με αναπηρία 80%: μείωση 50%

γ) Αν ο επαγγελματίας έχει έδρα και κύρια κατοικία σε χωριά έως 500 κατοίκους ή νησιά έως 3.100: μείωση 50%

Τι αλλάζει αν έχουν υπαλλήλους;

Τα ως άνω ποσά αυξάνονται έως τα 30.000 ευρώ, όσο φτάνει και ο μισθός του καλύτερα αμειβόμενου υπαλλήλου, εφόσον υπερβαίνει τα αντίστοιχα όρια. Για παράδειγμα, εστιάτορας που καταβάλλει στον σεφ 20.000 ευρώ τον χρόνο θα φορολογηθεί και ο ίδιος για 20.000 ευρώ, ασχέτως τριετιών.

Σε αυτό το ποσό ελάχιστης αμοιβής (3.600-30.000 ευρώ) προστίθεται το 10% της ετήσιας δαπάνης μισθοδοσίας, με μέγιστη επιβάρυνση τα 15.000 ευρώ (δηλαδή σύνολο μισθοδοσίας 150.000 ευρώ και άνω). Για παράδειγμα, με μισθοδοσία 30.000 ευρώ το ελάχιστο εισόδημα προσαυξάνεται κατά 3.000 ευρώ, σε 6.600 έως 33.000 ευρώ.

Παίζει ρόλο ο τζίρος;

Ασχέτως υπαλλήλων και τριετών, όλα τα ανωτέρω ποσά πολλαπλασιάζονται αν η επιχείρηση έχει πολύ υψηλότερο τζίρο από τον μέσο όρο του κλάδου της (βάσει ΚΑΔ):

■ Επί 1,35 για υπέρβαση έως και 50%

■ Επί 1,70 για υπέρβαση έως 100%

■ Επί 2,00 για υπέρβαση άνω του 100%.

Υπάρχει πλαφόν στο τεκμαρτό εισόδημα;

Ναι, στα 50.000 ευρώ με όλες τις προσαυξήσεις.

Μπορεί να αλλάξουν τα ποσά;

Θα αλλάζουν κάθε χρόνο, όπως ο κατώτατος μισθός πλήρους απασχόλησης. Τα 10.920 ευρώ ισχύουν για εισοδήματα του 2023 και αντιστοιχούν στον σημερινό κατώτατο 780 ευρώ (επί 14 καταβολές). Αν το 2024 αυξηθεί, π.χ., σε 800 ευρώ, θα ισχύσει όριο 11.200 ευρώ. Αν αυξηθεί σε 820 ευρώ, θα φτάσει στα 11.480 κ.ο.κ.

Εχω άλλα εισοδήματα. Καλύπτουν το ελάχιστο τεκμαρτό όριο;

Οι μισθοί καλύπτουν το τεκμήριο. Αν υπολείπονται του ορίου, συμψηφίζονται. Για παράδειγμα, με 10.000 ευρώ από μισθό, η ελάχιστη επιχειρηματική αμοιβή ορίζεται στα 920 αντί 10.920 ευρώ.

Μπορώ να αμφισβητήσω το τεκμαρτό εισόδημα;

Θα προβλέπεται διαδικασία αμφισβήτησης και απόδειξης χαμηλότερου τζίρου, με διαδικασία που θα καθοριστεί. Αν όμως το εισόδημα δεν καλύπτει τελικά το κατώτερο όριο, χάνεται η μισή έκπτωση στο τέλος επιτηδεύματος (162,5 αντί 325 ευρώ).

Επηρεάζονται κοινωνικά επιδόματα και παροχές;

Ναι, αν το τεκμαρτό εισόδημα υπερβεί τα προβλεπόμενα εισοδηματικά κριτήρια.

Kythira Online

Kythira Online