Στεγαστικά δάνεια: Γιατί συμφέρουν τα σταθερά επιτόκια 5 και 10 ετών

Τι αλλάζει από τον Σεπτέμβριο – Το νέο τοπίο στη στεγαστική πίστη λόγω πληθωρισμού και ΕΚΤ – Ποια θεωρείται συμφέρουσα επιλογή σήμερα

Νέο τοπίο έχει διαμορφωθεί στη στεγαστική πίστη μετά την πρώτη από το 2011 αύξηση του βασικού επιτοκίου του ευρώ και τη δεδομένη συνέχιση αυτής της τάσης τουλάχιστον μέχρι και το α’ τρίμηνο της επόμενης χρονιάς.

Οι μεγάλοι χαμένοι αυτής της εξέλιξης είναι δύο κατηγορίες δανειοληπτών. Πρώτον, όσοι αποπληρώνουν δάνεια με κυμαινόμενο επιτόκιο, το οποίο αυτόματα αναπροσαρμόζεται ανάλογα με την πορεία του κόστους χρήματος στην ευρωζώνη και δεύτερον όσοι ενδιαφέρονται σήμερα για χρηματοδότηση, καθώς οι όροι των νέων χορηγήσεων καθίστανται δυσμενέστεροι.

Στον αντίποδα, καμία διαφορά στη δόση τους δεν θα δουν εκείνοι που έχουν επιλέξει σταθερό επιτόκιο, για όσο διάστημα φυσικά αυτό διαρκεί.

Οι αυξήσεις των μηνιαίων καταβολών στα υφιστάμενα δάνεια, ανάλογα με τους όρους κάθε σύμβασης, θα κινηθούν σε πρώτη φάση μεταξύ 10 και 50 ευρώ ανά 100.000 ευρώ, με υπολειπόμενη διάρκεια εξόφλησης τα 20 έτη.

Πρόκειται για μία επιβάρυνση ανεκτή, σύμφωνα με τραπεζικά στελέχη. Το θέμα κατά τους ίδιους ωστόσο είναι πόσο μακριά θα φτάσει η ΕΚΤ για να αντιμετωπίσει τον πληθωρισμό τους επόμενους μήνες. Διότι αν τα επιτόκιά της και οι διατραπεζικοί δείκτες euribor, με τους οποίους είναι συνδεδεμένο το σύνολο των στεγαστικών δανείων της κατηγορίας, αυξηθούν στα επίπεδα του 1,50% και πάνω, δεν μπορούν να αποκλειστούν αρρυθμίες στις αποπληρωμές, δεδομένης και της πίεσης στο διαθέσιμο εισόδημα των νοικοκυριών λόγω ακρίβειας.

Τα νέα δάνεια

Στον αντίποδα, στις νέες χορηγήσεις οι τράπεζες οδηγούνται αναπόφευκτα σε αναπροσαρμογή της στρατηγικής που εφάρμοζαν την τελευταία τετραετία, κατά τη διάρκεια της οποίας πρόσφεραν πολύ χαμηλά σταθερά επιτόκια ακόμη και για το σύνολο της διάρκειας εξόφλησης.

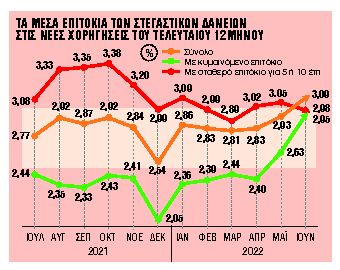

Για αυτόν τον λόγο άλλωστε από το 2020 μέχρι σήμερα τα πιο δημοφιλή προϊόντα ήταν αυτά με σταθερό επιτόκιο για τουλάχιστον 10 χρόνια, το ετησιοποιημένο κόστος των οποίων ξεκινούσε ακόμη και από τα επίπεδα του 3%.

Μετά όμως την άνοδο του κόστους δανεισμού στην ευρωζώνη από την αρχή του 2022, οι τράπεζες δεν είναι σε θέση να τα διατηρήσουν σε αυτό το ύψος. Ετσι, το προηγούμενο τρίμηνο εφαρμόστηκε ο πρώτος κύκλος αναπροσαρμογών, που έφτασαν έως και τις 40 μονάδες βάσης. Οι αλλαγές αυτές δεν ήταν οριζόντιες. Οι μεγαλύτερες αυξήσεις εφαρμόστηκαν στα σταθερά επιτόκια διάρκειας 10 ετών και άνω. Την ίδια στιγμή έγιναν πιο ελκυστικά τα spreads (περιθώρια κέρδους) στα προϊόντα με κυμαινόμενο επιτόκιο.

Σύμφωνα με πληροφορίες, θα ακολουθήσει ένας ακόμη γύρος ανάλογων τροποποιήσεων από τον Σεπτέμβριο. Οι αυξήσεις στα σταθερά επιτόκια 3 και 5 ετών θα είναι περιορισμένες, της τάξης των 10 – 20 μονάδων βάσης κατά πάσα πιθανότητα, ενώ μεγαλύτερες θα εφαρμοστούν στα προγράμματα με κλειδωμένες δόσεις για 10 έτη και άνω. Ταυτόχρονα θα υπάρξουν περικοπές στα κυμαινόμενα επιτόκια, που είναι συνδεδεμένα με τους διατραπεζικούς δείκτες euribor 3 μηνών. Στην προκειμένη περίπτωση, οι τράπεζες θα μειώσουν εκ νέου τα περιθώρια κέρδους, περιορίζοντας με τον τρόπο αυτό το τελικό κόστος για τον πελάτη.

Συμφέρουσα επιλογή

Στο πλαίσιο αυτό, αρμόδιες τραπεζικές πηγές σημειώνουν ότι στο νέο περιβάλλον που διαμορφώνεται, μία αρκετά συμφέρουσα επιλογή είναι να κλειδώσει κάποιος τη μηνιαία του δόση για 3 ή 5 χρόνια, διασφαλίζοντας για ένα εύλογο χρονικό διάστημα ότι οι δόσεις του δεν θα μεταβληθούν.

Με τον τρόπο αυτό δεν υπάρχει κίνδυνος αύξησης της δόσης για την περίοδο που θα επιλεγεί. Στη συνέχεια, αφού λήξει το σταθερό επιτόκιο, εκτιμάται ότι η κατάσταση με τον πληθωρισμό θα έχει εξομαλυνθεί και το κόστος δανεισμού στην ευρωζώνη θα έχει υποχωρήσει σε χαμηλότερα επίπεδα.

Ετσι, οι δανειολήπτες θα μπορούν είτε να συνεχίσουν με κυμαινόμενο επιτόκιο, έχοντας κλειδώσει ένα χαμηλό spread από σήμερα ή να γυρίσουν το δάνειό τους στα νέα χαμηλότερα σταθερά επιτόκια που εκτιμάται ότι θα ισχύουν τότε. Σημειώνεται ότι κατά τον διοικητή της Τράπεζας της Ελλάδος Γιάννη Στουρνάρα, από τις αρχές του 2023 αναμένεται να ξεκινήσει η συζήτηση για την εκ νέου μείωση των επιτοκίων από την ΕΚΤ.

Kythira Online

Kythira Online