Πολλοί δανειολήπτες μπήκαν στο νόμο Κατσέλη μολονότι δεν τον χρειάζονται, δεν τους βοηθά και δεν τους συμφέρει! Είτε από ελλιπή ενημέρωση είτε εξαιτίας της απροθυμίας των τραπεζών να τους διευκολύνουν, πήραν τη λάθος αγωγή. Εστω και με καθυστέρηση μπορούμε να δώσουμε το σωστό φάρμακο

Η κρίση βάθυνε, επειδή η διαχείριση της ήταν ανεπαρκής, και όλα τα προβλήματα διογκώθηκαν σε ένταση και διάρκεια. Έτσι εξελίχθηκε και το πρόβλημα των κόκκινων δανείων. Παραμένει τεράστιο ως σήμερα, επειδή η διαχείρισή του, τόσο από το τραπεζικό σύστημα και όσο και από την πολιτεία, ήταν πολύ κατώτερη των περιστάσεων. Η ανεπάρκεια των διαχειριστών έχει θύματα. Η πλειονότητα των δανειοληπτών με κόκκινα στεγαστικά δεν είναι μπαταχτσήδες αλλά θύματα της ανεπαρκούς διαχείρισης της τραπεζικής κρίσης.

Ο νόμος Κατσέλη ήταν το λάθος, αλλά ήταν και το μόνο εργαλείο που τους προσφέρθηκε για να προστατευθούν. Ολα θα ήταν ευκολότερα αν κάποιος είχε προσφέρει στους δανειολήπτες αυτό που πρόσφερε η Ευρώπη στην Ελλάδα: μακροχρόνιες χαμηλότοκες ρυθμίσεις. Μια τέτοια λύση περιγράφουμε στη συνέχεια.

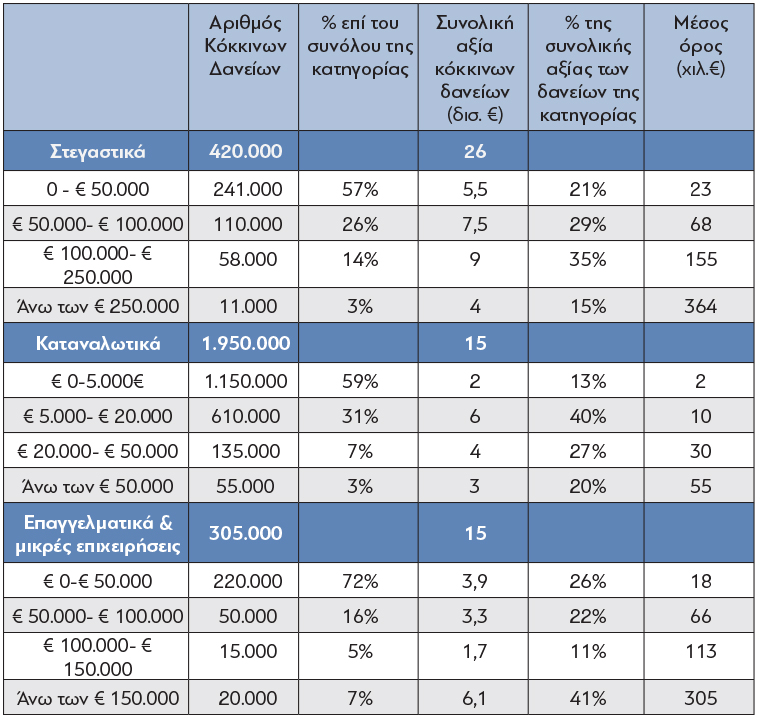

Το παράδοξοΟ δανειολήπτης που σταματά να εξυπηρετεί ένα υπόλοιπο στεγαστικού της τάξης των €20-30.000 ούτε λαμόγιο είναι, ούτε στρατηγικός κακοπληρωτής. Εχει σχεδόν εξοφλήσει το σπίτι του αλλά κινδυνεύει να το χάσει. Αυτή η ομάδα δανειοληπτών είναι πολυάριθμη (240.000). Αποτελεί το 60% των δανειοληπτών με κόκκινα στεγαστικά δάνεια (Πίνακας Ι)! Και το γεγονός πως δεν εξυπηρετεί το στεγαστικό του αποτελεί παράδοξο, επειδή:

α) έχει ισχυρό κίνητρο εξυπηρέτησης του δανείου, αφού πιθανότατα το υποθηκευμένο ακίνητο, που διακινδυνεύει να χάσει, αξίζει πολύ περισσότερο από τις €23.000 της οφειλής.

β) η οφειλή δεν είναι βαριά: 23.000€ στεγαστικό δάνειο 20ετίας, με επιτόκιο 3%, αντιστοιχεί σε μηνιαία δόση 130€. Πιθανότατα υπάρχουν αρκετά νοικοκυριά που αδυνατούν να καταβάλλουν ακόμα και 130€ το μήνα. Όμως είναι δύσκολο να πιστέψει κανείς ότι το 40% των ελληνικών νοικοκυριών -τόσο είναι το ποσοστό των κόκκινων στεγαστικών επί του συνόλου- βρίσκεται σε τόσο δεινή θέση.

Και μια κρίσιμη λεπτομέρεια μεγεθύνει το παράδοξο. Σε αυτήν την πολυάριθμη ομάδα δανειοληπτών ο νόμος Κατσέλη δεν προσφέρει τίποτα. Διότι παρά την ευρέως διαδεδομένη αίσθηση, ο νόμος Κατσέλη στην πλειονότητα των περιπτώσεων δεν προστατεύει την πρώτη κατοικία, ούτε κουρεύει δάνεια!

Η παρεξήγηση με το νόμο Κατσέλη

Αν και πολλοί εκπλήσσονται ακούγοντάς το, ο νόμος Κατσέλη δεν προστατεύει περιουσίες. Ούτε καν την 1η κατοικία. Πρόκειται για παρεξήγηση που παράγει υπερσυνταγογράφηση δικηγορικής ύλης. Για να κατανοήσουμε τι συμβαίνει, ας δούμε δύο κρίσιμα σημεία της διαδικασίας.

- Ο δανειολήπτης που εντάσσεται στο νόμο Κατσέλη θέτει στη διάθεση των πιστωτών όλα τα περιουσιακά του στοιχεία του, με εξαίρεση την 1η κατοικία. Με την υπαγωγή στο νόμο και μέχρι την ώρα της κρίσεως, οι οφειλές από κάρτες & λοιπά δάνεια παγώνουν, το στεγαστικό δάνειο όμως εξακολουθεί να τοκίζεται.

- Η ώρα της κρίσεως είναι το οριστικό δικαστήριο μετά από χρόνια, ίσως και δεκαετία. Και τότε, αν θέλει να σώσει το σπίτι του ο δανειολήπτης, θα κληθεί να καταβάλει το ισόποσο των 2/3 της εμπορικής αξίας1 του ακινήτου εντός 20ετίας σε έντοκες δόσεις. Κι αν το σύνολο των οφειλών του δανειολήπτη είναι μικρότερο των 2/3 της εμπορικής αξίας του ακινήτου, καταβάλλει εντόκως το 100% των συσσωρευμένων οφειλών του!

Με άλλα λόγια, ο δανειολήπτης χάνει τα πάντα και μετά καταβάλλει τα 2/3 της αξίας ενός ακινήτου για να το αποκτήσει. Δηλαδή, στην καλύτερη περίπτωση, ο δανειολήπτης ωφελείται από το νόμο Κατσέλη το 1/3 της εμπορικής αξίας του ακινήτου.

Στις περισσότερες περιπτώσεις, ωστόσο, όταν το άθροισμα των οφειλών είναι μικρότερο από τα 2/3 της αξίας του ακινήτου, ο δανειολήπτης δεν κερδίζει σχεδόν τίποτα. Να το θέσω απλά. Αν ο δανειολήπτης χρωστά σε στεγαστικό κάρτες και καταναλωτικά συνολικά 40.000€ και έχει ένα σπίτι που αξίζει 90.000€, προκειμένου να σώσει το σπίτι, θα αναγκαστεί να εξοφλήσει όλες του τις οφειλές. Όπως στο παράδειγμα που ακολουθεί:

Δανειολήπτης κατά την υπαγωγή του στο νόμο Κατσέλη οφείλει για το στεγαστικό 30.000€ και έχει συσσωρευμένο χρέος 10.000€ από πιστωτικές κάρτες. Η εμπορική αξία της 1ης κατοικίας του είναι 90.000€.

Το οριστικό δικαστήριο γίνεται μετά από 10 χρόνια. Η οφειλή του στεγαστικού ανέρχεται τώρα στις 40.000€ εξαιτίας των τόκων της 10ετίας, και συνολικά, μαζί με τις κάρτες οφείλει 50.000€.

Επειδή η συνολική οφειλή είναι μικρότερη από τα 2/3 της εμπορικής αξίας της 1ης κατοικίας, το δικαστήριο θα υποχρεώσει τον δανειολήπτη να εξοφλήσει το σύνολο των συσσωρευμένων οφειλών (50.000€) εντός 20ετίας, εντόκως, με επιτόκιο ίσο με το μέσο επιτόκιο των στεγαστικών στην Ελλάδα.

Το παράδειγμα δεν είναι τυχαίο, συνιστά μια τυπική περίπτωση της πλειονότητας των δανειοληπτών με κόκκινο στεγαστικό δάνειο.

Ας δούμε, λοιπόν, τι κέρδη αποκομίζει

ο δανειολήπτης προσφεύγοντας στο ν. Κατσέλη:

- κερδίζει χρόνο, ξεκινά να πληρώνει 10 χρόνια αργότερα,

- ωφελείται από το πάγωμα της οφειλής των πιστωτικών καρτών,

- επιμηκύνεται το στεγαστικό δάνειό του στα 20 έτη.

Έχει όμως και ζημιές:

- επιβαρύνεται με έξοδα δικηγόρων,

- ο 45άρης δανειολήπτης θα εξοφλεί το δάνειο στην ηλικία 55-75 αντί για 45-65 (εδώ ο χρόνος δεν είναι απαραίτητα κέρδος),

- πιθανότατα η τράπεζά του θα επιμήκυνε το δάνειο στην 20ετία & χωρίς προσφυγή στο νόμο Κατσέλη,

- εξοφλεί το 100% των οφειλών των πιστωτικών καρτών, ενώ υπάρχουν ισχυρές ενδείξεις ότι θα μπορούσε να διαπραγματευτεί με τις τράπεζες μερικό κούρεμα των οφειλών του.

Πολλοί δανειολήπτες εντάχθηκαν στο νόμο Κατσέλη είτε επειδή είχαν ασαφή και παραπλανητική εικόνα είτε επειδή, όταν δυσκολεύτηκαν και απευθύνθηκαν στην τράπεζά τους, προσέκρουσαν σε τοίχο που μοίραζε ρυθμίσεις-ασπιρίνες.

Πολύ φοβούμαι, όμως, ότι θα ξυπνήσουν μια μέρα ανακαλύπτοντας ότι θα χρειαστεί να πληρώνουν πολύ περισσότερα απ΄όσα νόμιζαν για να σώσουν το σπίτι τους,, ακόμα και όταν θα ‘ναι συνταξιούχοι. Και τότε τα χρέη θα έχουν φουσκώσει από τους τόκους αλλά η κρίση θα είναι παρελθόν – ελπίζουμε!- οι τράπεζες δε θα είναι πια με την πλάτη στον τοίχο και πρόθυμες για γενναίες ρυθμίσεις ούτε η κοινωνία τόσο αλληλέγγυα και υποστηρικτική.

Ήδη η ελλιπής ενημέρωση της κοινωνίας για το ν. Κατσέλη έχει αποδειχθεί επιζήμια. Καθώς πλήθη δανειοληπτών προσέφυγαν στο νόμο Κατσέλη για προστασία, τα δικαστήρια θα χρειαστούν πολλά χρόνια για να εκδικάσουν τις υποθέσεις, τα δάνεια ως τότε παραμένουν κόκκινα και αρρύθμιστα, το πρόβλημα παραμένει μετέωρο στους βασανιστικούς ρυθμούς της ελληνικής δικαιοσύνης.

Μια καθαρή και λειτουργική λύση

Βήμα 1ο, η ανάγκη ενός δημόσιου φορέα

Παλαιά ο ΟΕΚ2 (Οργανισμός Εργατικής Κατοικίας) προσέφερε ένα πρόγραμμα στεγαστικού δανείου με επιδοτούμενο επιτόκιο για 9 έτη σε συνεργασία με τις εμπορικές τράπεζες.

Ας υποθέσουμε πως ένας δημόσιος φορέας τύπου ΟΕΚ, σε συνεργασία με τις τράπεζες, εκπονούσε σήμερα ένα πρόγραμμα στεγαστικού δανείου με επιδοτούμενο επιτόκιο, αποκλειστικά για δανειολήπτες με υπόλοιπο κόκκινου στεγαστικού έως 50.000€3. Και όλοι οι δανειολήπτες αυτής της κατηγορίας καλούνταν να ρυθμίσουν τα στεγαστικά τους με τον ίδιο τυποποιημένο τρόπο: διαγραφή εξωλογιστικών τόκων, επιτόκιο Euribor4μηνός + 1% επιδοτούμενο από τον ΟΕΚ για 10 χρόνια και διάρκεια 250 μήνες. (Οι όροι είναι παρόμοιοι μ΄ εκείνους που πρόσφεραν οι τράπεζες για τη διάσωση του Μαρινόπουλου.)

Η μηνιαία δόση μιας τέτοιας ρύθμισης θα ήταν 40€ ανά 10.000€ δανείου για τα πρώτα 10 χρόνια και 3-4€ παραπάνω μετά τη λήξη της περιόδου επιδότησης επιτοκίου. Είναι ρύθμιση ελκυστική για το δανειολήπτη, πιο συμφέρουσα από την κατάληξη της υπαγωγής του στο νόμο Κατσέλη. Και το ύψος της δόσης για τους περισσότερους είναι διαχειρίσιμο.

Αν υποθέσουμε ότι ρυθμίζονταν έτσι 240 χιλιάδες κόκκινα στεγαστικά, συνολικού ύψους 5,5 δις.€, το πρόγραμμα θα κόστιζε στον ΟΕΚ 55 εκατ. τον 1ο χρόνο και λιγότερα από 30 εκατ. τον 10ο χρόνο4 ποσά πολύ χαμηλότερα των ετήσιων εσόδων του2.

Η συνεργασία των τραπεζών σ’ ένα τέτοιο πρόγραμμα είναι εύλογη. Το να ρυθμίσουν σε σύντομο διάστημα & να πρασινίσουν 5,5 δισ. στεγαστικών δανείων χωρίς να εγγράψουν ούτε ένα ευρώ απώλειες στα εποπτικά τους κεφάλαια, δεν τολμούσαν ούτε να το φανταστούν! Χώρια που, αν έβγαιναν από τη μέση οι δανειολήπτες με τα λίγα, θα έβγαιναν νωρίτερα στη σέντρα οι δανειολήπτες με τα πολλά που «κρύφτηκαν» σκοπίμως στο νόμο Κατσέλη για να κερδίσουν χρόνο.

Αν και οι τράπεζες θα μπορούσαν να αναλάβουν ανάλογη πρωτοβουλία από μόνες τους, η εγγύηση επιτυχίας ενός τέτοιου προγράμματος είναι η παρουσία του δημόσιου φορέα. Αφενός προσθέτει εμπιστοσύνη στο πρόγραμμα, αφετέρου περιορίζει τις προσδοκίες των δανειοληπτών ότι το κράτος αργότερα θα τους χαρίσει τα χρέη.

Επιπροσθέτως, η επιδότηση του επιτοκίου είναι ελκυστική, ενώ η τυποποίηση και η διαφάνεια, ο δημόσιος χαρακτήρας της ρύθμισης θα μειώσει τις προσδοκίες που καλλιεργούν οι φήμες για «ονειρεμένες» ρυθμίσεις.

Παρά ταύτα, ακόμη και μια πολύ ελκυστική ρύθμιση για τα στεγαστικά, δεν θα δουλέψει μόνη της. Διότι οι περισσότεροι δανειολήπτες πλην του στεγαστικού έχουν οφειλές και από πιστωτικές κάρτες, ίσως και κάποιο καταναλωτικό δάνειο. Και συνήθως, όταν σταματούν να εξυπηρετούν ένα μικρής (σχετικά) αξίας στεγαστικό δάνειο, είναι επειδή δεν αντέχουν να εξυπηρετούν το σύνολο των οφειλών.

Τι αξία έχει, άλλωστε, να ρυθμίσουν το στεγαστικό τους με την Χ τράπεζα, εφόσον οι άλλες θα διεκδικήσουν το σπίτι εξαιτίας των οφειλών από πιστωτικές κάρτες και καταναλωτικά;

Βήμα 2ο, προστασία από κάρτες & καταναλωτικά

Ένας τραπεζικός μπορεί να σας εξηγήσει ότι οι πιστωτικές κάρτες έχουν επιτόκιο 20% χωρίς αυτό να θεωρείται τοκογλυφία, επειδή έχουν πολύ υψηλό «Default rate», δηλαδή πολλοί δανειολήπτες/χρήστες πιστωτικών καρτών δεν αποπληρώνουν τα χρέη τους και τα «φέσια» επιβαρύνουν τους συνεπείς χρήστες μέσω των υψηλών επιτοκίων.

Αφού, λοιπόν, το αστρονομικό επιτόκιο δικαιολογείται από την «επικίνδυνη» φύση του δανειακού προϊόντος, είναι ασύμμετρη ενέργεια να διεκδικεί η τράπεζα το σπίτι ενός δανειολήπτη λόγω οφειλής από πιστωτική κάρτα! Αφού η τράπεζα δεν τιμολόγησε σα να δανείζει στεγαστικό αλλά πιστωτική κάρτα, είναι παράλογη η συνύπαρξη αστρονομικού επιτοκίου και δυνατότητας κατάσχεσης του ακινήτου.

Με δυο λόγια, είναι απολύτως θεμιτή, δίκαιη και εύλογη η νομοθέτηση προστασίας της 1ης κατοικίας από εγγραφή βαρών λόγω οφειλής πιστωτικής κάρτας. Αυτή η προστασία ήδη υπάρχει (νόμος 3714/2008, άρθρο 5):

«Δεν επιτρέπεται επιβολή κατάσχεσης για ικανοποίηση απαιτήσεων πιστωτικών ιδρυμάτων και εταιριών παροχής πιστώσεων από καταναλωτικά δάνεια και πιστωτικές κάρτες, επί ακινήτου του οφειλέτη, το οποίο αποδεδειγμένα αποτελεί τη μοναδική κατοικία του … εφόσον η απαίτηση της τράπεζας δεν υπερβαίνει το ποσό των 20.000 ευρώ …»

Χρειάζεται, όμως, κατάλληλη τροποποίηση του νόμου που θα καθιστά την προστασία λειτουργική, χωρίς αστερίσκους, ώστε ο δανειολήπτης να είναι απολύτως βέβαιος πως η 1η κατοικία δεν κινδυνεύει από οφειλές (έως 20.000€) πιστωτικών καρτών ή καταναλωτικών δανείων.

Στο πλαίσιο που περιγράψαμε παραπάνω, ο ενημερωμένος δανειολήπτης θα επιλέξει να αποχωρήσει από την «ασφάλεια» που του προσφέρει ο νόμος Κατσέλη, να ρυθμίσει το στεγαστικό του μέσω ΟΕΚ και να διαπραγματευθεί με τις άλλες τράπεζες -χωρίς να αισθάνεται όμηρός τους- μια ευνοϊκή ρύθμιση για τις λοιπές οφειλές καρτών και καταναλωτικών δανείων.

Η προτεινόμενη λύση, με τη σύμπραξη δημοσίου και τραπεζών, ανοίγει το δρόμο για να ελαφρυνθούν πολλοί μικροί δανειολήπτες μαζικά και διαφανώς, να πρασινίσουν τα χαρτοφυλάκια των τραπεζών και να αποσυμφορηθούν τα δικαστήρια από υποθέσεις του νόμου Κατσέλη. Είναι απλή, ρεαλιστική και λειτουργική λύση από την οποία κερδίζουν όλοι, πλην των δικηγόρων.

Σημειώσεις

1Αν η υπαγωγή στο νόμο Κατσέλη έχει γίνει πριν το 2016, τότε το ποσόν που θα καταβάλλει ο δανειολήπτης αντιστοιχεί στο 80% της αντικειμενικής αξίας της 1ης κατοικίας.

2Από το 2012 ο ΟΕΚ υφίσταται ως παράρτημα του ΟΑΕΔ. Εισρέουν κάθε χρόνο στα ταμεία του 200 εκατ.€ από εισφορές των εργαζομένων. Μετά το 2010 σταμάτησε να χορηγεί νέα δάνεια.

3Το όριο των 50 χιλιάδων € είναι ενδεικτικό. Θα μπορούσε να είναι 100.000€, ώστε να ρυθμιστούν περισσότερα δάνεια.

4Αν το Euribor ανέβει το κόστος του προγράμματος θα αυξηθεί. Αν είχαμε φτιάξει ένα τέτοιο πρόγραμμα το 2014, θα έτρεχε ήδη 4 χρόνια με αρνητικό ή σχεδόν μηδενικό Euribor.

Kythira Online

Kythira Online